1月29日晚间,中国同位素及辐射技术应用领域龙头中国同辐(01763)发布公告称,公司董事会批准启动建议发行A股股份及于上海证券交易所科创板上市的相关工作。

同时,公司亦在公告中提及,建议发行A股股份需取决并受限于市场状况、董事会的进一步批准、股东于公司股东大会的批准及取得必要的监管批准。截至公告日期,除公告所披露的资料外,董事会并无有关建议发行A股股份的具体计划或发售方案,亦无就建议发行A股股份向中国的相关监管机构作出任何申请。

即便当下中国同辐的“回A”只是迈出了第一步,却依然不改资本市场对其看好,资金蜂拥而至。2月1日,中国同辐高开高走一度大涨超20%,盘中股价一度接近28港元,截至收盘略有回落,涨幅收窄至19.78%,最新总市值86.2亿港元。

智通财经

事实上,此次中国同辐的科创板上市计划似乎早有预示。2020年5月20日,公司附属子公司原子高科股份有限公司在新三板上市,这在进一步推动了公司核医药业务产能、布局及核心竞争力提升,也在一定程度上为中国同辐未来“H+A”上市做出铺垫。

得天独厚的核药寡头

背靠大股东中核集团,中国同辐不管从技术、研发还是资源上的发展可谓具备得天独厚的优势。公司的业务基本涵盖了核技术应用领域全产业,主要分为药品、放射源、辐照、独立医学实验实验室服务四大板块。

智通财经了解到,公司深耕行业30多年,在研发实力、把握行业方向方面拥有较高实力,是国内显像诊断和治疗用放射性药品、尿素呼气试验药盒和测试仪、体外放射免疫诊断药盒的最大生产商。

同时,中国同辐亦是国内最大、品种最全放射源产品生产商,中国医用钴[60Co]的首个及唯一国内供应商,国内第三大辐照服务供应商。另外,国内唯一一家提供辐照设备上游生产及下游设计安装的服务商,其两家子公司是环保部批准辐照EPC服务提供商三家中的两家。

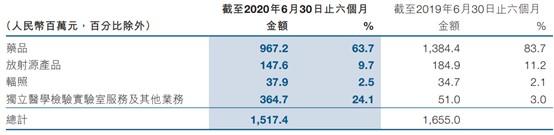

从业绩上来看,截止2020年上半年,公司受疫情影响业务板块增幅不一,药品和放射源产品受到医院停诊、就医人数下降及工业停工影响分别实现营收9.67亿元、1.48亿元,分别较上年同期下降30.13%、20%;辐照和独立医学实验实验室服务及其他业务受疫情防护用品需求及核酸检测需求分别实现营业收入0.38亿元、3.65亿元,同比增长9.2%、615.1%。

近年以来,中国同辐与德国ITM合作推进重点核素项目技术引进,并收购5家公司实现近距离治疗、放射性药物、辐照应用等领域的产业延伸;2020年8月公司与拜耳就多菲戈(氯化镭[223Ra]注射液)达成中国独家经销协议。同时,公司还积极部署海外业务,向50余国出口产品,多项国际业务实现零突破,不断向海外扩张。

目前,公司在研产品8项,注册290多项专利,并已提交120多项专利申请,筹建多家研发中心。具体来看,截至2020年上半年,公司八种在研发的显像诊断及治疗用放射性药品中,具有一种待批准生产的放射性药品(即治疗用碘[131I]化钠胶囊),二种处于临床试验阶段的放射性药品(即131I-MIBG注射液、氟[18F]化钠注射液),一种待批准进入临床试验的治疗用放射性药品(即钯[103Pd]密封籽源),以及四种处于各研发阶段的显像诊断及治疗用放射性药品,可见公司研发的脚步从未停下。

从生产能力来看,2019年公司加快推荐项目建设,长沙、武汉等7家医药中心建成投产,布局全国生产设施,现有17个医药中心、3个治疗用放射性药品生产基地、2个尿素呼气试验药盒及测试仪生产基地、2个放射源生产基地、1个体外免疫诊断试剂及药盒生产基地。由此能够看到,公司产能丰富,覆盖多种产品生产能力,足以满足公司生产及未来发展需求。

值得更高的估值溢价

智通财经了解到,从国内行业竞争来看,在中国从事该行业生产、销售运营要求企业获得GMP认证、国家级或省级环保部颁发的辐射安全许可证、药监局颁发的放射性药品生产许可证和经营许可证的多重许可,尤其是辐射安全许可证需要经过多重严格的审查阶段,对企业要求较高,因此严格准入要求使得核药行业内部竞争小。

目前,在核药领域的龙头股则主要有中国同辐和东诚药业两家。倘若此次中国同辐能够成功实现由H+A股的“华丽转身”,中国核药市场的两大寡头便均已完成A股上市。

现如今,两家公司正着手进行核药房之间整合,进行战略卡位。同时,双方也正在实现旗下不同企业之间资源、渠道、产品共享,未来短半衰期核素药物如果想打入中国市场,则必须借助国内核药房网络(同辐或者东诚)进行生产和销售,而中国同辐当下正以超过40%的市占率占据绝对优势。

然而,在港股上市的中国同辐近年来的估值却一直在20多倍徘徊,在港股医药板块中甚至称得上是“冷门”,并未因为具备稀缺性而得到与90倍PE的A股东诚药业一般的关注度。与近年如火如荼的创新药企上市潮相比,同时具备复杂技术壁垒,行业未来应用与发展空间潜力的中国同辐不管从估值和流动性来说,都并不与其内在价值相匹配。

究其原因,一方面,港股市场普遍估值偏低,而资金多青睐于新经济公司、创新药企等新生力量,造成了医药板块内部有所分化。另一方面,中国同辐属于原料药企业,而当前市场风口正在创新药领域,原料药因为想象空间及利润空间等原因被市场间歇性遗忘,由此造成公司估值和流动性方面均不及东诚药业的低迷现状。

不过,中国同辐深耕行业30余年,是核药领域的绝对龙头。公司拥有多年的经验与研究积累,并背靠实力雄厚的大股东,在未来市场开发和产品研制中将占据无法替代的行业地位,此次拟由H股转至科创板上市,在给予市场想象空间的同时,能否开辟新天地得到相匹配的估值,且拭目以待。