在贴身肉搏的第一阶段有了诸多经验和成果。“十四五”医疗装备产业发展规划已经下发,回顾“十三五”期间,我国医疗装备产业快速发展,2020年市场规模达到8400亿元。可以看到,医疗设备新序幕正在掀起,对攻战狂卷而至,国内企业最后一公里还要再跑多久?如何定义行业下一个五年?

产业格局破壁,医学影像设备本土回归时代迁移的质感,往往取决于浪潮前端的视觉。

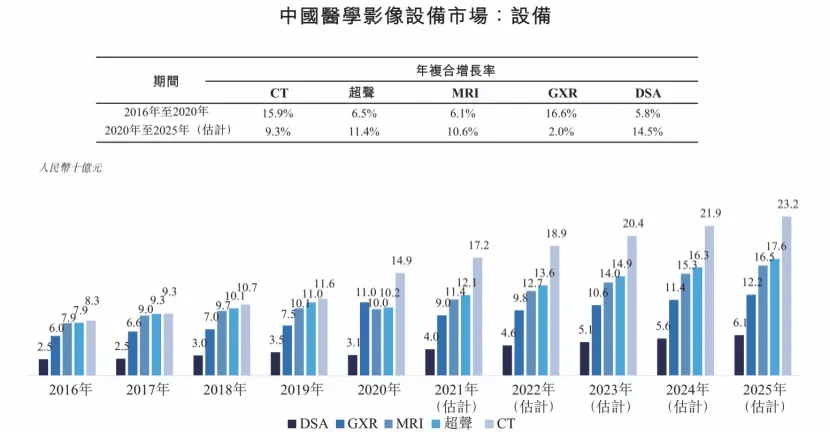

在分级诊疗和公立医院扩容浪潮中,中国的医学影像设备市场增速明显快于全球。公开数据显示,2016年中国医学影像设备市场达580亿元,2020年增至920亿元,年复合增长率达12.2%,预计到2025年将增至1418亿元,年复合增长率9.0%。其中,CT扫描仪是最大的细分市场,2020年市场规模达149亿元。

未来随着人口老龄化、技术发展以及医疗健康开支的增加,将促使全球医疗影像设备的需求增加并带来市场增长。如果以年复合增长率为4.7%来计,预计到2024年全球医疗影像设备将扩大至775亿美元。

顶层设计是内核,是基本脉络。“十四五”开局,国家政策继续把医疗设备“纳入怀中”。

去年12月28日,工信部联合国家卫生健康委员会、国家发展改革委等部门和单位印发《“十四五”医疗装备产业发展规划》,提出到2025年,医疗装备产业基础高级化、产业链现代化水平明显提升,主流医疗装备基本实现有效供给,高端医疗装备产品性能和质量水平明显提升,初步形成对公共卫生和医疗健康需求的全面支撑能力。

《规划》明确了7个重点领域,实施5个专项行动,采取6项保障措施,推进医疗装备产业发展。7个重点领域包括诊断检验装备、治疗装备、监护与生命支持装备、中医诊疗装备、妇幼健康装备、保健康复装备、有源植介入器械,基本覆盖了从防、诊、治到康、护、养全方位全生命周期医疗健康服务装备需求。

5个专项行动包括产业基础攻关行动、重点医疗装备供给能力提升行动、高端医疗装备应用示范基地建设行动、紧急医学救援能力提升行动、医疗装备产业与应用标准体系完善行动。

这意味着,医疗装备的整体性将再次完善。多方研究机构显示:目前在国产替代领域,主要份额是以中低端为主,高端产品是重要的突破口,也到了任务极重的关键期。

彼时,高端医学影像设备市场中,GE医疗、西门子医疗和飞利浦医疗等外资企业占据较大市场份额,在高端PET/CT、MR和CT等产品市场,进口品牌占位超90%以上。

经过十余年国产医学影像设备技术的发展,国产品牌的进口替代趋势愈发明显,进口品牌的市场份额呈现下降趋势。目前,国内医学影像设备厂商的竞争格局逐渐加大,形成了东软、联影、迈瑞、万东等在内的国内龙头企业所组成的新格局。

产业双轮策略:国产研发+国内采购

长期以来,效益是国产替代的基本逻辑。在全球产业链、供应链、价值链分工体系中,发达国家牢牢把持高利润率的环节,将低利润率的环节外包或转移至发展中国家,发达国家垄断的很多产品或服务处于卖方市场。

在此之下,“通知性涨价”的出现,体现了发达国家在供应链中的主导权和话语权。在医疗设备领域,国产替代是一个渐进的过程,与发展中国家工业技术赶超和产业结构升级的进程相伴而行。当前,国产替代的市场也正在悄然改变。

面对“卡脖子”窘境,研发和采购则变得尤为关键。

在采购端,政策的红利正在铺开。去年年中,杭州市财政局发布一则重要消息,为加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,根据《浙江省委办公厅 浙江省人民政府办公厅关于进一步厉行节约坚持过紧日子的通知》及财政部、省财政厅进口产品管理有关文件精神,规范市级各单位进口产品采购,发挥政府采购政策功能,鼓励支持自主创新。

采购人应鼓励和支持国产自主创新,加快推动进口产品国产化替代。拟采购的产品有国产同类替代产品的或已采购同类进口产品数量满足相应需求的,原则上不得采购进口产品。除满足特殊需求外,政府采购进口产品总额自2021年起三年内,年均下降10%以上。

广东省也曾提出,将积极推进省级医疗机构国产大型医疗设备占有率。在不违反现行法律的前提下,严格执行《政府采购进口产品管理办法》的规定。政府采购应当采购本国产品,采购人需要采购的产品在中国境内无法获取或者无法以合理的商业条件获取,以及法律法规另有规定确需采购进口产品的,实行审核管理。

目前,在“健康中国”和“中国制造2025”的战略背景下,国家出台了一系列相关政策扶持医疗器械的跃升,对国产创新医疗器械开辟了绿色通道,旨在推动国产医疗器械的研发创新,推动进口替代,打破国外产品的垄断局面。

而在研发端,产业龙头的节奏似乎是远方景观的一个映射。

20多年前,以东软医疗研制出第一台国产全身CT为起点,国产CT实现了从“0”到“1”的突破。随后,东软医疗相继推出中国第一台双层螺旋CT、第一台16层、第一台64层、第一台128层CT直至第一台256和512层超高端CT,不仅引领国产医学影像设备逐步打破国际垄断,同时也让中国CT走在了超高端领域的发展前沿,从而助力我国补齐高端医疗装备短板,加速实现高端医疗装备自主可控的进程。

据悉,东软医疗在首台CT的研发过程中,面对西方国家对图像处理核心部件的禁运,创新性的使用PC机代替了昂贵的阵列处理机,这打破了国际技术垄断,并使进口设备的价格下降30%,结束了很多医院使用二手、三手设备,患者检查费高昂的时代。

弗若斯特沙利文数据指出,按2020年的已安装系统总数计,东软医疗已是现阶段国内最大的CT系统制造商,市场份额为10.6%。按2020年的销量计算,其是中国最大的CT系统出口商。

据悉,CT扫描仪在东软医疗总收入中的占比最高。2018年、2019年和2020年,该产品收入分别为9.83亿元、8.17亿元和12.93亿元,占总收入的比例分别为51.4%、42.8%和52.6%。2021年上半年,CT扫描仪贡献收入7.67亿元,占比为58.1%。

在使用方面,在大医院中,东软的设备引起了“较多议论”。广东省第二人民医院介入科主任肖承江教授曾指出,东软医疗血管机得到了诸多用户的认可,这刷新了我们对国产高端医疗设备的认识。

华中科技大学同济医学院附属梨园医院引进东软医疗“汉武”DSA,在设备投入临床不到两个月的时间里,便完成了140余例手术。黄恺教授表示,推动国产医疗器械创新,医生不能只是看客。

目前东软医疗正在从影像设备提供商,转变为以影像设备为基础的临床诊断和治疗全面解决方案提供商。同时,在既有的九大产品线中,东软医疗将重点孵化成熟且具备一定潜力的产品,其中MDaaS将成为重点。

近年来,东软医疗又相继推出首台256层宽体能谱CT、512层全景多模态CT,以及无轨悬吊双中心七轴DSA、1.5T超导磁共振等新品,在国内高端设备替代中起到了关键性作用,公司的产品已销往全球110余个国家和地区,累计装机达41000余台套。

近期,东软医疗也在港交所递交招股书预备上市,这似乎预示着高端设备的产业格局或将重新点燃火焰。

结语

回顾中国医疗器械产业发展,是“大国制造”下的一个缩影,国产替代也是应对全球供应链本地化倾向的积极策略,制造业也将加速回流。前有GPS的城池壁垒,背后有追逐的新生力量,未来,研发与技术迭代是最重要和最棘手的挑战,或许在高端医疗器械领域,我国医械企业还有很长一段路要走,但从跟跑者晋升为并跑者的距离已不再相距甚远。